DUYURU: 23.05.2021/78

Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanun Teklifi TBMM’ye Sunulmuştur

Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanun Teklifi” 21.05.2021 Cuma günü TBMM’ye sunulmuştur. Kanun Teklifi hakkında ayrıntılı bilgiyaşağıda yer almaktadır.

21 Mayıs 2021 Cuma günü TBMM’ye sevk edilen “Bazı Alacakların Yeniden Yapılandırılması İle Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanun Teklifi” ile Covid-19 salgınının ülke ekonomisine etkilerini azaltmak, istihdamı ve üretimi korumak ve vatandaşların salgından en az şekilde etkilenmesini sağlamak için alınan önlemlere ek olarak, gelir ve kurumlar vergisi mükelleflerinin vergi ve sigorta primleri başta olmak üzere kamuya olan yükümlülüklerinin ertelenmesi ve vergi oranlarında indirime gidilmesi öngörülmektedir.

Sözü edilen Kanun Teklifinde, özetle;

- En son yayımlanan 7256 sayılı Kanunu’nun kapsamına dahil bulanan dönemlerden daha sonraki dönemlerde kamuya olan borçlarını ödeyememiş durumdaki vatandaşlar ile 7256 sayılı Kanundan yararlanmak üzere başvurduğu halde gerekli ödemeleri yapmaması nedeniyle Kanunu ihlal etmiş olanları da kapsayacak şekilde, kesinleşmiş alacaklar için yeniden yapılandırma hükümlerinin uygulanması,

- İhtilaflı ya da inceleme ve takdir işlemleri devam eden alacaklar için yapılandırma imkanı getirilerek bu aşamalardaki alacakların bir an önce Hazineye intikalinin sağlanması,

- Matrah ve vergi artırımı yoluyla vergilemede öngörülebilirliğin artırılarak geçmiş vergilendirme dönemleri ile ilgili olası risklerin ortadan kaldırılması,

- İşletme kayıtlarının fiili durumlarına uygun hale getirilerek kayıtlı ekonomiye geçişin teşvik edilmesi,

- Bazı Kamu Kurumu niteliğindeki Meslek Odalarına olan borçların yapılandırılması,

- Karşılıksız çıkan çek, protesto edilmiş senet, kredi kartı ve diğer kredi borçlarını zamanında ödeyemeyen kişilerin yükümlülüklerini yerine getirmeleri halinde geçmiş ödeme performanslarına ilişkin olumsuz kayıtların dikkate alınmamasının sağlanması,

amaçlanmaktadır. Ayrıca, işletmelere dahil taşınmazlar ve iktisadi kıymetlerin yeniden değerlenmesine imkan sağlanarak, işletme bilançolarının güncel değerlere yükseltilebilmesi mümkün kılınmaktadır.

Yukarıda belirtilen Kanun Teklifi’ne bu link üzerinden ulaşabilirsiniz.

İşbu Duyurumuzun izleyen bölümlerinde, Kanun Teklifi hakkındaki detaylı açıklamalarımız yer almaktadır.

KESİNLEŞMİŞ BORÇLARIN YAPILANDIRILMASI:

Kesinleşmiş borçlarda yapılandırma, 30 Nisan 2021 tarihinden (bu tarih dâhil) önceki dönemlere, beyana dayanan vergilerde ise bu tarihe kadar verilmesi gereken beyannamelere ilişkin vergiler ve vergi cezaları ile bunlara bağlı gecikme faizleri, gecikme zamları gibi fer'i alacakları kapsamaktadır.

Buna göre, 2020 yılına ait gelir ve kurumlar vergileri kapsama dahil bulunmaktadır. Dönem itibarıyla kapsama giren borçlar için yapılandırma başvurusu yapılabilmesi için bunların Kanunun yayımı tarihi itibariyle (bu tarih dâhil) kesinleşmiş olması ve vadesi geldiği halde ödenmemiş ya da ödeme süresi henüz geçmemiş bulunması gerekmektedir.

Kesinleşmiş borçlar ile ilgili yapılandırma düzenlemesi şu şekilde uygulanacaktır:

- Borç asıllarının tamamı (yüzde 100'ü) tahsil edilecektir.

- Gecikme faizi ve gecikme zammı gibi fer'i amme alacakları silinecek ve bunların yerine Kanunun yayımı tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutar ödenecektir.

- Asla bağlı olarak kesilen vergi cezaları (vergi ziyaı cezası) ve bu cezalara bağlı gecikme zamlarının tamamı silinecek ve silinen gecikme zamlarının yerine Yİ-ÜFE ile hesaplanan tutar ödenecektir.

- Asla bağlı olmayan vergi cezaları (usulsüzlük ve özel usulsüzlük cezaları) ile iştirak nedeniyle kesilmiş vergi cezalarının ise yarısı (yüzde 50'si) silinecek, kalan yüzde 50'sinin ödenmesi gerekecektir.

KESİNLEŞMEMİŞ VE DAVA AŞAMASINDA BULUNAN BORÇLARA İLİŞKİN DÜZENLEMELER

İlk derece yargı mercileri nezdinde dava açılmış ya da dava açma süresi henüz geçmemiş olan ikmalen, resen veya idarece yapılmış vergi tarhiyatları ile gümrük vergilerine ilişkin tahakkuklarda;

- Vergilerin/gümrük vergilerinin yüzde 50'si silinecektir.

- Faiz, gecikme faizi ve gecikme zammının tamamı silinecek ve bunların yerine Yİ-ÜFE ile hesaplanacak tutar ödenecektir.

- Asla bağlı vergi cezaları/idari para cezaları ile bu cezalara bağlı gecikme zamlarının tamamı silinecektir. Silinecek gecikme zamlarının yerine Yİ-ÜFE ile hesaplanan tutar ödenecektir.

- Asla bağlı olmayan cezaların yüzde 25'i ödenecek, yüzde 75'i ise silinecektir.

Kanunun yayımı tarihi itibarıyla istinaf veya temyiz süreleri geçmemiş ya da istinaf/itiraz veya temyiz yoluna başvurulmuş ya da karar düzeltme talep süresi geçmemiş veya karar düzeltme yoluna başvurulmuş işlemlerde, Kanunun yayımı tarihinden önce verilmiş en son kararın;

- Terkin karar olması halinde, ilk tarhiyata/tahakkuka esas alınan vergilerin/gümrük vergilerinin yüzde 10'u ile

- Tasdik veya tadilen tasdik kararı olması halinde, tasdik edilen vergilerin/gümrük vergilerinin tamamı, terkin edilen vergilerin/gümrük vergilerinin yüzde 10'u ödenecektir.

- Asla bağlı cezalar ile faiz, gecikme faizi ve gecikme zammının tamamı silinecek olup, silinen faiz, gecikme faizi ve gecikme zammının yerine Yİ-ÜFE ile hesaplanacak tutarın ödenmesi gerekecektir.

- Asla bağlı olmayan cezaların ise terkin kararı varsa yüzde 10'u; tasdik kararı varsa yüzde 50'si ödenecek, kalanı silinecektir.

İNCELEME, TARHİYAT VE UZLAŞMA SAFHASINDA BULUNAN İŞLEMLER

Kapsama giren dönemlere ilişkin olarak, Kanunun yayımı tarihinden önce başlanıldığı halde, tamamlanamamış olan vergi incelemeleri ile takdir, tarh ve tahakkuk işlemlerine Kanunun matrah ve vergi artırımına ilişkin hükümleri saklı kalmak kaydıyla devam edilecektir. Ancak artırımda bulunan mükellefler hakkında başlanılan vergi incelemeleri ve takdir işlemlerinin 02/08/2021 tarihine kadar ( bu tarih dahi) sonuçlandırılmaması halinde bu işlemlere devam edilmez.

Bu işlemlerin tamamlanmasından sonra mükellefe 30 gün içinde Kanundan yararlanma imkanı tanınacaktır. Eğer yararlanmak istenirse;

- Tarh edilen vergilerin yüzde 50'si silinecektir.

- Gecikme faizinin tamamı silinecek, bunların yerine Yİ-ÜFE ile hesaplanacak tutar ödenecektir.

- Vergi aslına bağlı vergi cezalarının tamamı silinecektir.

- Asla bağlı olmayan cezaların yüzde 25'i ödenecek, yüzde 75'i silinecektir.

Kanunun yayımı tarihi itibarıyla; uzlaşma için başvuruda bulunulmuş, uzlaşma günü verilmemiş veya uzlaşma günü gelmemiş ya da uzlaşma sağlanamamış, ancak dava açma süresi geçmemiş alacaklar da bu kapsamda yapılandırılabilecektir.

MATRAH ARTIRIMI

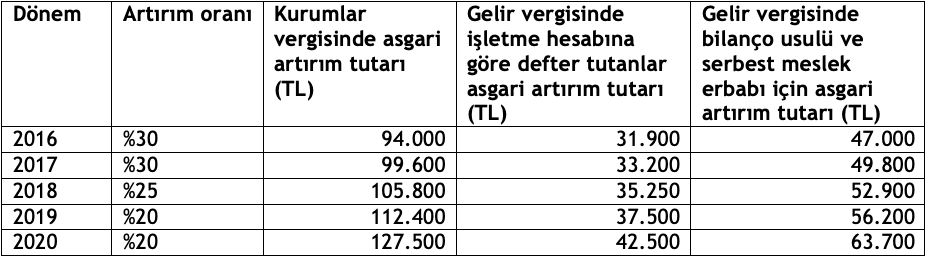

Matrah artımından yararlanmak isteyen mükellefler 31 Ağustos 2021 tarihine kadar (bu tarih dahil) ilgili yıl matrahlarını aşağıdaki tabloda yer alan oranlarda artırmak ve artırılan tutarlar üzerinden yüzde 20 oranında hesaplanacak vergiyi ödemek zorunda olacaklardır.

Uyumlu mükelleflere 5 puan indirim yapılacaktır. Buna göre, gelir ve kurumlar vergisi mükelleflerinin, artırımda bulunmak istedikleri yıla ait yıllık beyannamelerini kanuni sürelerinde vermiş, bu vergi türlerinden tahakkuk eden vergilerini süresinde ödemiş ve bu vergi türleri için bu Kanun kapsamında yapılandırmadan yararlanmamış olmaları şartıyla, vergi yüzde 15 oranında hesaplanacaktır.

İlgili yıllarda zarar, istisna, indirim vs. nedenlerle matrah oluşmamış veya hiç beyanname verilmemiş ise artırılan matrahlar tabloda yer verilen asgari tutarlardan düşük olamayacaktır.

Öte yandan, matrah veya vergi artırımı sonucunda tahakkuk eden vergilerin tamamını, ilk taksit ödeme süresi içerisinde peşin olarak ödeyenlere yüzde 10 oranında ilave indirim yapılması öngörülmektedir.

GELİR VERGİSİ STOPAJINDA ARTIRIM

Hizmet erbabına ödenen ücretlerden vergi kesintisi yapanlar, her bir vergilendirme dönemine ilişkin olarak verdikleri (ihtirazi kayıtla verilenler dahil) muhtasar beyannamelerinde yer alan ücret ödemelerine ilişkin gayrisafi tutarların yıllık toplamı üzerinden 2016 yılı için yüzde 6, 2017 yılı için yüzde 5, 2018 yılı için yüzde 4, 2019 yılı için yüzde 3 ve 2020 yılı için yüzde 2 oranında hesaplanacak gelir vergisini, 31 Ağustos 2021 tarihine kadar (bu tarih dahil) artırmaları ve bu Kanuna uygun şekilde ödemeleri halinde, stopaj yönünden vergi incelemesi ve tarhiyattan muaf olacaklardır.

KDV'DE VERGİ ARTIRIMI

KDV mükellefleri, her bir vergilendirme dönemine ilişkin olarak verdikleri beyannamelerindeki (ihtirazi kayıtla verilenler dahil) hesaplanan KDV'nin yıllık toplamı üzerinden 2016 yılı için yüzde 3, 2017 yılı için yüzde 3, 2018 yılı için yüzde 2,5, 2019 yılı için yüzde 2 ve 2020 yılı için yüzde 2 oranından az olmamak üzere belirlenecek KDV'yi, vergi artırımı olarak 31 Ağustos 2021 tarihine kadar (bu tarih dahil) beyan ederlerse, kendileri hakkında KDV incelemesi ve tarhiyatı yapılmayacaktır. Tecil-terkin uygulamasından faydalanan mükellefler için artırıma esas tutarın belirlenmesinde, tecil edilen vergiler hesaplanan vergiden düşülecektir.

VERGİ İNCELEMESİ DEVAM EDENLERDE MATRAH ARTIRIMI UYGULAMASI

Matrah veya vergi artırımında bulunulması, Kanunun yayımı tarihinden önce başlanmış vergi incelemeleri ile takdir işlemlerine engel olmamakla birlikte, inceleme ve takdir işlemlerinin 2 Ağustos 2021 tarihine kadar (bu tarih dahil) sonuçlandırılması gerekecektir. Ancak artırımda bulunan mükellefler hakkında başlanılan vergi incelemeleri ve takdir işlemlerinin 02/08/2021 tarihine kadar ( bu tarih dahi) sonuçlandırılmaması halinde bu işlemlere devam edilmez. Bu süre içerisinde sonuçlandırılan vergi incelemeleri ile ilgili tarhiyat öncesi uzlaşma talepleri dikkate alınmaz. İnceleme ve takdir sonucu matrah veya vergi farkı tespit edilmesi halinde, inceleme raporlarıyla, takdir komisyonu kararlarının vergi dairesi kayıtlarına intikal ettiği tarihten önce artırımda bulunulmuş olması ve süresinde ödenmiş olması şartıyla inceleme veya takdir sonucu bulunan fark ilgili maddenin birinci ikinci ve üçüncü fıkralarıyla birlikte değerlendirilir. Buna göre, mükelleflerce matrah artırımı ya da vergi artırımı nedeniyle hesaplanıp ödenen tutar, inceleme raporuna ya da takdir komisyonu kararına istinaden tarh edilecek tutardan düşük ise aradaki fark mükelleften tahsil edilecektir. İnceleme veya takdir işlemlerinin sonuçlandırılmasından maksat inceleme raporları veya takdir komisyonları kararlarının vergi dairesi kayıtlarına intikal ettirilmesidir.

İŞLETME KAYITLARININ DÜZELTİLMESİ

İşletmede mevcut olduğu halde kayıtlarda yer almayan emtia, makine, teçhizat ve demirbaşlar ile kayıtlarda yer aldığı hâlde işletmede bulunmayan mallara ilişkin düzeltmeler yapılabilecektir.

Kayıtlarda yer aldığı hâlde işletmede bulunmayan kasa mevcudu ve ortaklardan alacaklar da kayıtlarda düzeltilebilecektir.

Böylelikle, bilanço esasına göre defter tutan kurumlar vergisi mükellefleri, 31 Aralık 2020 tarihi itibarıyla düzenledikleri bilançolarında görülmekle birlikte işletmelerinde bulunmayan kasa mevcutları ve işletmenin esas faaliyet konusu dışındaki işlemleri dolayısıyla (ödünç verme ve benzer nedenlerle ortaya çıkan) ortaklarından alacaklı bulunduğu tutarlar ile ortaklara borçlu bulunduğu tutarlar arasındaki net alacak tutarları ile bunlarla ilgili diğer hesaplarda yer alan işlemlerini 31 Ağustos 2021 tarihine kadar (bu tarih daâhil) vergi dairelerine beyan etmek suretiyle kayıtlarını düzeltebilecekler, yani bu alacakları silebileceklerdir.

Bu düzeltme için önceki düzenlemede yüzde 3 vergi ödenmesi öngörülmüş iken bu defa ödenmesi gereken vergi yüzde 5’e yükseltilmiştir.

YAPILANDIRMA BAŞVURUSU VE ÖDEME

Yapılandırma Kanunu’ndan yararlanmak isteyen borçluların;

- 31 Ağustos 2021 tarihine kadar (bu tarih dahil) ilgili idareye başvuruda bulunmaları,

- Hazine ve Maliye Bakanlığına, Ticaret Bakanlığına, il özel idarelerine, belediyelere ve Yatırım İzleme ve Koordinasyon Başkanlıklarına ödenecek tutarların ilk taksitini 30 Eylül 2021 tarihine kadar (bu tarih dahil), Sosyal Güvenlik Kurumuna ödenecek tutarların ise ilk taksitini 31 Ekim 2021 tarihine kadar (bu tarih dahil), diğer taksitlerini ise bu tarihleri takip eden ikişer aylık dönemler halinde azami 18 eşit taksitte ödemeleri gerekmektedir.

- Matrah ve vergi artırımının 31/8/2021 tarihine kadar (bu tarih dâhil) bu maddede öngörülen şekilde yapılması, hesaplanan veya artırılan gelir, kurumlar ve katma değer vergilerinin, peşin veya ilk taksiti yukarıda belirtilen sürelerde başlamak üzere ikişer aylık dönemler halinde azami altı eşit taksitte bu Kanunda belirtilen süre ve şekilde ödenmesi şarttır. Bu vergilerin bu Kanunda belirtilen şekilde ödenmemesi halinde, ödenmeyen vergi tutarları ilk taksit ödeme süresinin son günü vade kabul edilerek 6183 sayılı Kanunun 51 inci maddesine göre gecikme zammıyla birlikte takip ve tahsil edilir, ancak bu madde hükmünden yararlanılamaz.

TAŞINMAZLAR VE AMORTİSMANA TABİ DİĞER İKTİSADİ KIYMETLER İÇİN GEÇİCİ BİR SÜREYLE YENİDEN DEĞERLEME İMKANI SAĞLANMAKTADIR

Teklifle ayrıca, işletmelerin bilançolarında yer alan gayrimenkuller ile amortismana tabi diğer iktisadi kıymetler için geçici bir süreyle yeniden değerleme yapma imkanı sağlanarak, bu kıymetlerin bilançolarda güncel değerleriyle yer alması yönünde düzenleme önerilmiştir. Böylelikle, 2018 yılında sadece taşınmazlar için sağlanan bir defalık yeniden değerleme imkanı bu defa taşınmazların yanı sıra amortismana tabi diğer iktisadi kıymetler (sat-kirala-geri al işlemine veya kira sertifikası ihracına konu edilen taşınmaz ve iktisadi kıymetler hariç) için de verilmiştir. Ayrıca, 2018'de yüzde 5 olarak öngörülen vergi oranı bu defa yüzde 2'ye düşürülmekte ve düzenlemeden yararlanma olasılığı artırılmaktadır. Buna göre, işletmeler düzenlemenin yürürlüğe gireceği tarih itibarıyla aktiflerine kayıtlı bulunan taşınmazlar ile amortismana tabi diğer iktisadi kıymetlerden istediklerini (sat-kirala-geri al işlemine veya kira sertifikası ihracına konu edilen taşınmaz ve iktisadi kıymetler hariç), 31 Aralık 2021 tarihine kadar, Vergi Usul Kanunu (VUK)’un geçici 31. maddesinde yer alan şart ve hükümlere uyarak ve Yİ-ÜFE değerlerini kullanarak yeniden değerleyebileceklerdir.

BORCUNU ÖDEYEN YA DA YAPILANDIRANLARIN OLUMSUZ KAYITLARI DİKKATE ALINMAYACAKTIR

Karşılıksız çıkan çek, protesto edilmiş senet, kredi kartı ve diğer kredi borçlarını zamanında ödeyemedikleri için Türkiye Bankalar Birliği Risk Merkezine bildirilen kişilerin ve kredi müşterilerinin yükümlülüklerini yerine getirmesi halinde geçmiş ödeme performanslarına ilişkin olumsuz kayıtları, yapılan düzenlemeyle dikkate alınmayacaktır.

Bu kapsamda, “Karşılıksız Çek ve Protestolu Senetler ile Kredi ve Kredi Kartları Borçlarına İlişkin Kayıtların Dikkate Alınmaması Hakkında Kanun”a eklenen geçici maddeye göre, anapara ve/veya taksit ödeme tarihi 20 Mayıs 2021 tarihinden önce olup da, kullandığı nakdi ve gayri nakdi kredilerinin anapara, faiz ve/veya ferilerine ilişkin ödemelerini aksatan gerçek ve tüzel kişilerin, ticari faaliyette bulunan ve bulunmayan gerçek kişilerin ve kredi müşterilerinin karşılıksız çıkan çek, protesto edilmiş senet, kredi kartı ve diğer kredi borçlarına ilişkin Türkiye Bankalar Birliği Risk Merkezi nezdinde tutulan kayıtları, söz konusu borçların ödenmesi geciken kısmının 31 Aralık 2021 tarihine kadar tamamının ödenmesi veya yeniden yapılandırılması halinde, bu kişilerle yapılan finansal işlemlerde kredi kuruluşları ve finansal kuruluşlar tarafından dikkate alınmayacaktır.

Söz konusu Kanun Teklifinin TBMM tarafından kabul edilmek ve Cumhurbaşkanı tarafından onaylanmak suretiyle yasalaşmasıyla birlikte, yasa metninde yer alan düzenlemeler, Şirketimiz tarafından hazırlanacak olan rehberler yoluyla bilgilerinize sunulacaktır.

Yukarıda belirtilen Kanun Teklifinin TBMM Başkanlığına sunulan metnine ulaşmak için tıklayınız.

Saygılarımızla.